本日のテーマは「租税公課×消費税」です・

租税公課で課税仕入れになるのは?

租税公課は国地方公共団体に納付する税金や罰金・過料・交通反則金・町会費等です。これら租税公課効果として処理する項目はほとんどが課税仕入れとはなりません。例外として課税資産を取得する際に支払った固定資産税や自動車税の未経過分は課税仕入れとなります。項目ごとに解説しておりますので続きも是非お読みください。

1.収入印紙・証紙

収入印紙・証紙の使用は原則として非課税仕入れとなります。

そのため仕入税額控除の控除対象とはなりません。

しかし、購入先が金券ショップである場合には、その使用は課税仕入れに該当します。

| 取得 | 購入先 | 消費税 |

| 収入印紙の取得 | 郵便事業株式会社・印紙売りさばき所 | 非課税仕入れ |

| 上記以外(金券ショップ等) | 課税仕入れ | |

| 証紙の取得 | 地方公共団体・売りさばき人 | 非課税仕入れ |

| 上記以外(金券ショップ等) | 課税仕入れ |

2.収入印紙の貼付、印紙税と消費税額等

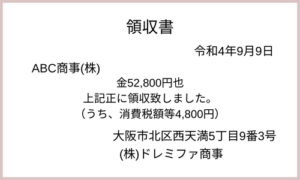

契約書や商品の販売代金の領収書等には、その課税文書に記載されている金額に応じて印紙税が課税されます。

この記載金額は、消費税及び地方消費税の額を含んだ金額としますが、下記の課税文書については消費税額等を区分して記載している場合、又は、税込価額及び税抜価額が記載されていることにより消費税額等が明らかである場合には、記載金額に消費税額等を含めないこととしています。

第1号文書 不動産の譲渡等に関する契約書

第2号文書 請負に関する契約書

第17号文書 金銭又は有価証券の受取書

消費税4,800円は記載金額には含めない。

そのため記載金額は48,000円となる。

5万円未満として印紙税は非課税。

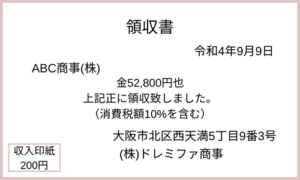

消費税10%を含むという書き方では

消費税額等が明示されていないため記載金額は52,800円となる。

印紙税200円が必要(5万円以上100万円以下)

3.未経過固定資産税・自動車税

固定資産税については毎年1月1日、自動車税については毎年4月1日現在の所有者に対して地方公共団体が課税します。

不動産を売買した場合、取引の慣習として引き渡し日以後の期間に対応する固定資産税相当額を日割により精算することが行われます。

ただし、租税効果として経費になるのは、課税された1月1日現在の所有者である売主だけであり、買主が未経過分の固定資産税相当額を売主に支払ったとしても、その金額は取得価額を構成するものであり、租税効果として経費になりません。

反対に、売主も受け取った固定資産税相当額は、租税効果の減額あるいは雑収入ではなく、譲渡収入金額の譲渡収入金額に加算する必要があります。

したがって、売り主、買い主とも、未経過固定資産税は、譲渡価格に含めて処理をします。

| 借方科目 | 消費税 | 金額 | 貸方科目 | 消費税 | 金額 |

| 建物 | 課税仕入 | 100,000 | 普通預金 | 対象外 | 300,000 |

| 土地 | 非課税仕入 | 200,000 |